Jak efektywnie zarządzać kapitałem obrotowym?

W labiryncie biznesowych wyzwań, gdzie każdy korytarz skrywa niezliczone możliwości i pułapki, kapitał obrotowy jawi się jako kompas wskazujący drogę do stabilności i wzrostu. To nie tylko cyfry na papierze; to pulsująca energia, która napędza codzienną działalność przedsiębiorstwa, umożliwiając mu taniec na linie między ryzykiem a rentownością. W tej podróży, gdzie każda decyzja ma wagę złota, a przestrzeń dla błędu jest ograniczona, inteligentne zarządzanie kapitałem obrotowym staje się sztuką równowagi na granicy możliwości. Zanurzmy się więc w odmęty finansów, by na nowo odkryć, jak kapitał obrotowy – ten cichy bohater biznesowej sagi – kształtuje przyszłość firm, tworząc fundament pod innowacje, rozwój i niezachwianą pozycję na rynku. A więc: jak efektywnie zarządzać kapitałem obrotowym w przedsiębiorstwie?

Spis treści:

- Podstawy zarządzania kapitałem obrotowym w przedsiębiorstwie

- Czym jest kapitał obrotowy i dlaczego jest ważny?

- Strategie zarządzania kapitałem obrotowym

- Ocena zarządzania kapitałem obrotowym

- Zapotrzebowanie przedsiębiorstwa na kapitał obrotowy

- Podsumowanie

- Pobierz przykład narzędzia do analizy rentowności firmy zupełnie za darmo!

Podstawy zarządzania kapitałem obrotowym w przedsiębiorstwie

Zarządzanie kapitałem obrotowym w przedsiębiorstwie to proces, który wymaga ciągłej uwagi i doskonalenia. Odpowiednie zarządzanie tym aspektem finansowym pozwala na utrzymanie płynności finansowej firmy, zapewniając jednocześnie podstawę do jej rozwoju i ekspansji. Obecnie dynamika rynku wymaga od przedsiębiorstw elastyczności i szybkiego reagowania na zmiany, więc efektywne zarządzanie kapitałem obrotowym staje się kluczowe. Dzięki niemu, przedsiębiorstwa mogą nie tylko efektywnie zarządzać swoimi zobowiązaniami i aktywami, ale również maksymalizować swoją rentowność i konkurencyjność na rynku. W praktyce, zarządzanie kapitałem obrotowym obejmuje szereg działań, od optymalizacji poziomu zapasów, przez zarządzanie należnościami i zobowiązaniami, aż po efektywne zarządzanie gotówką i dostępnymi środkami finansowymi. To kompleksowe podejście pozwala przedsiębiorstwom na zrównoważony rozwój, zachowując jednocześnie zdolność do adaptacji i innowacji.

Czym jest kapitał obrotowy i dlaczego jest ważny?

Kapitał obrotowy to życiowa krew przedsiębiorstwa, tętniąca w rytmie codziennych operacji gospodarczych. Jest to różnica pomiędzy aktywami obrotowymi a zobowiązaniami krótkoterminowymi firmy. W praktyce oznacza to środki, które przedsiębiorstwo ma do dyspozycji na pokrycie bieżących wydatków oraz na finansowanie bieżącej działalności operacyjnej. Jego główne komponenty to zapasy, należności oraz środki pieniężne. Ważność kapitału obrotowego wynika z jego roli w zapewnieniu płynności finansowej, umożliwiającej przedsiębiorstwu nieprzerwane prowadzenie działalności, bez względu na zmienność rynku czy sezonowe wahania w sprzedaży, czyli po prostu zapewnienia bezpieczeństwa funkcjonowania przedsiębiorstw.

Rola kapitału obrotowego w zapewnieniu bezpieczeństwa funkcjonowania przedsiębiorstw

Kapitał obrotowy stanowi fundament bezpieczeństwa finansowego każdego przedsiębiorstwa. Pozwala na utrzymanie równowagi między płynnością a rentownością, co jest kluczowe dla stabilności i przetrwania firmy w długoterminowej perspektywie. W praktyce, zdolność do szybkiego dostosowania się do zmieniających się warunków rynkowych, zarówno w kontekście zwiększonego popytu, jak i nieprzewidzianych opóźnień w płatnościach, bezpośrednio zależy od wystarczającej ilości dostępnego kapitału obrotowego. Bez niego, przedsiębiorstwa mogłyby mieć trudności z utrzymaniem ciągłości produkcji, realizacją zamówień czy nawet pokrywaniem bieżących zobowiązań, takich jak wynagrodzenia czy płatności dla dostawców.

Jak kapitał obrotowy pomaga w prowadzeniu działalności gospodarczej?

Efektywne zarządzanie kapitałem obrotowym umożliwia firmom nie tylko przetrwanie w dynamicznie zmieniającym się środowisku, ale również zapewnia przestrzeń dla wzrostu i rozwoju. Optymalizacja poziomu zapasów, efektywne zarządzanie należnościami oraz odpowiednia struktura finansowania zapewniają płynność finansową niezbędną do inwestowania w nowe technologie, rozszerzania oferty czy ekspansji rynkowej. Ponadto, zdrowy kapitał obrotowy pozwala przedsiębiorstwu na negocjowanie lepszych warunków handlowych z kontrahentami, co może przyczynić się do zwiększenia marż oraz poprawy ogólnej pozycji konkurencyjnej firmy na rynku. W rezultacie, zarządzanie kapitałem obrotowym staje się nie tylko narzędziem do zarządzania ryzykiem, ale również strategią na rzecz zrównoważonego rozwoju.

Strategie zarządzania kapitałem obrotowym

Strategie zarządzania kapitałem obrotowym są niezbędne dla utrzymania zdrowego przepływu finansowego i zapewnienia stabilności operacyjnej każdego przedsiębiorstwa. Wdrażanie efektywnych strategii pozwala firmom nie tylko zabezpieczyć bieżące potrzeby operacyjne, ale również planować rozwój i inwestycje. Poniżej przedstawiam szczegółowe omówienie kluczowych aspektów zarządzania kapitałem obrotowym.

Zarządzanie kapitałem obrotowym netto: kluczowe strategie

Zarządzanie kapitałem obrotowym netto wymaga zrównoważonego podejścia do aktywów i pasywów krótkoterminowych. Firmy mogą zastosować różne strategie, takie jak skracanie cyklu inkasowania należności, negocjowanie dłuższych terminów płatności z dostawcami, czy optymalizacja poziomu zapasów. Kluczowym elementem jest tutaj utrzymanie płynności finansowej, która pozwala na pokrycie bieżących zobowiązań bez konieczności sięgania po zewnętrzne źródła finansowania. Efektywne zarządzanie kapitałem obrotowym netto wymaga ciągłej analizy wskaźników finansowych oraz monitorowania zmian w przepływach pieniężnych.

Ciągłe monitorowanie wskaźników i raportów to nie lada wyzwanie – aby szło sprawnie, możesz wykorzystać dedykowane ku temu narzędzia. Aby mieć dostęp do dokumentów w firmie produkcyjnej, sprawdź aplikację DocBox. To rozwiązanie, które pomaga w organizacji dokumentów, dostępie do nich i usprawnia działanie firmy.

Finansowanie majątku obrotowego jako element strategii zarządzania

Finansowanie majątku obrotowego to ważny element strategii zarządzania kapitałem obrotowym, który umożliwia przedsiębiorstwom finansowanie swoich codziennych operacji. Strategie te mogą obejmować korzystanie z kredytów obrotowych, linii kredytowych czy faktoringu. Wybór odpowiedniej metody finansowania powinien zależeć od specyfiki działalności przedsiębiorstwa, jego potrzeb oraz warunków oferowanych przez instytucje finansowe. Istotne jest tutaj zapewnienie elastyczności finansowej przy jednoczesnym minimalizowaniu kosztów finansowania.

Zarządzanie dodatnim kapitałem obrotowym: jak to zrobić efektywnie?

Zarządzanie dodatnim kapitałem obrotowym wymaga od przedsiębiorstw utrzymania aktywów obrotowych na poziomie wyższym niż zobowiązania krótkoterminowe. Dzięki temu firma jest w stanie nie tylko pokryć bieżące zobowiązania, ale również finansować swoją bieżącą działalność bez potrzeby zaciągania dodatkowych długów. Efektywne zarządzanie dodatnim kapitałem obrotowym może obejmować zarządzanie cyklem konwersji gotówki, optymalizację warunków płatności z kontrahentami oraz efektywne zarządzanie zapasami. Kluczem jest tutaj ciągłe monitorowanie poziomu kapitału obrotowego i dostosowywanie strategii operacyjnych i finansowych do zmieniających się warunków rynkowych.

Każda z powyższych strategii wymaga dogłębnej analizy specyfiki przedsiębiorstwa, jego otoczenia rynkowego oraz dostępnych zasobów. Skuteczne zarządzanie kapitałem obrotowym jest procesem ciągłym, który wymaga elastyczności, zdolności adaptacyjnych oraz strategicznego planowania.

Ocena zarządzania kapitałem obrotowym

Czym jest ocena zarządzania kapitałem obrotowym? Jest ona niezbędnym elementem zarządzania finansami przedsiębiorstwa, umożliwiającym diagnozowanie efektywności wykorzystania zasobów finansowych w celu utrzymania płynności i stabilności finansowej. Proces ten opiera się na analizie szeregu wskaźników finansowych, takich jak cykl konwersji gotówki, wskaźnik rotacji zapasów, należności i zobowiązań, a także na porównaniu kapitału obrotowego netto z zapotrzebowaniem operacyjnym firmy. Ocena ta pozwala na zidentyfikowanie mocnych stron oraz obszarów wymagających poprawy, co jest istotne dla zapewnienia ciągłości operacyjnej i konkurencyjności przedsiębiorstwa. Skuteczne zarządzanie kapitałem obrotowym przyczynia się do optymalizacji kosztów, zwiększenia rentowności oraz budowania solidnych fundamentów dla przyszłego wzrostu.

Potrzebujecie pomocy w zakresie redukcji kosztów produkcji? Dowiedz się więcej o ofercie doradztwa w tym zakresie.

Wskaźniki oceny zarządzania kapitałem obrotowym

Wskaźniki oceny zarządzania kapitałem obrotowym stanowią ważne narzędzie umożliwiające analizę i ocenę efektywności wykorzystania zasobów finansowych w przedsiębiorstwie. Do najważniejszych wskaźników należą: cykl konwersji gotówki, wskaźnik rotacji zapasów, wskaźnik rotacji należności oraz wskaźnik rotacji zobowiązań. Każdy z tych wskaźników dostarcza informacji o tym, jak szybko firma jest w stanie przekształcić swoje aktywa obrotowe w gotówkę, jak efektywnie zarządza swoimi zapasami i należnościami, a także jak radzi sobie z terminowością regulowania zobowiązań. Analiza tych wskaźników pozwala na identyfikację potencjalnych obszarów do optymalizacji i zwiększenia płynności finansowej.

Jak ocenić poziom kapitału obrotowego w przedsiębiorstwie?

Ocena poziomu kapitału obrotowego w przedsiębiorstwie rozpoczyna się od analizy bilansu oraz rachunku wyników. Przede wszystkim, należy obliczyć wartość kapitału obrotowego jako różnicę pomiędzy aktywami obrotowymi a zobowiązaniami krótkoterminowymi. Następnie, analizując dynamikę tych wartości w czasie, można ocenić, czy przedsiębiorstwo poprawia swoją zdolność do pokrycia bieżących zobowiązań z dostępnych aktywów obrotowych. Dodatkowo, ważne jest także badanie struktury kapitału obrotowego, aby zrozumieć, jakie elementy aktywów i pasywów mają największy wpływ na płynność finansową przedsiębiorstwa.

Znaczenie kapitału własnego i stałego w ocenie zarządzania kapitałem obrotowym

Kapitał własny i stały odgrywają fundamentalną rolę w ocenie zarządzania kapitałem obrotowym, gdyż stanowią źródło finansowania aktywów trwałych oraz części aktywów obrotowych przedsiębiorstwa. Wysoki poziom kapitału własnego i stałego może świadczyć o silnej pozycji finansowej firmy oraz o mniejszej zależności od zewnętrznych źródeł finansowania. Analiza stosunku kapitału stałego do aktywów obrotowych pozwala ocenić, w jakim stopniu bieżąca działalność operacyjna firmy jest finansowana ze źródeł długoterminowych, co jest kluczowe dla zapewnienia stabilności finansowej i uniknięcia problemów z płynnością.

Zapotrzebowanie przedsiębiorstwa na kapitał obrotowy

Zrozumienie i precyzyjne określenie zapotrzebowania przedsiębiorstwa na kapitał obrotowy jest ważne dla zachowania płynności finansowej i ciągłości operacyjnej. Zapotrzebowanie to zależy od wielu czynników, w tym od charakteru prowadzonej działalności, cyklu produkcyjnego, polityki zapasów, terminów płatności od klientów oraz warunków płatności dostawcom. Analiza tych elementów pozwala na określenie, jak duża część zasobów finansowych musi być ciągle dostępna, aby przedsiębiorstwo mogło sprawnie funkcjonować, realizować bieżące zobowiązania i rozwijać się bez zakłóceń.

Jak określić zapotrzebowanie przedsiębiorstwa na kapitał obrotowy?

Określenie zapotrzebowania na kapitał obrotowy zaczyna się od analizy bilansu i rachunku zysków i strat, a także od przeprowadzenia analizy przepływów pieniężnych. Należy dokładnie przeanalizować cykle operacyjne firmy, czyli okresy między wydatkami na surowce i materiały a momentem uzyskania przychodów ze sprzedaży wyrobów czy usług. W praktyce, do określenia zapotrzebowania na kapitał obrotowy służy szereg metod i wskaźników finansowych, takich jak wskaźnik cyklu konwersji gotówki, który uwzględnia rotację zapasów, należności i zobowiązań.

Finansowanie krótkookresowe a zapotrzebowanie na kapitał obrotowy

Finansowanie krótkookresowe jest nieodłącznym elementem zarządzania kapitałem obrotowym, ponieważ pozwala na pokrycie bieżącego zapotrzebowania na środki finansowe. Obejmuje ono różnorodne źródła finansowania, takie jak kredyty obrotowe, linie kredytowe, kredyty kupieckie, czy factoring. Wybór odpowiedniego sposobu finansowania powinien być zawsze dostosowany do specyfiki działalności przedsiębiorstwa, jego cyklu operacyjnego oraz aktualnej sytuacji finansowej. Odpowiednio dobrana strategia finansowania krótkookresowego pozwala nie tylko na zabezpieczenie bieżącego zapotrzebowania na kapitał obrotowy, ale również na optymalizację kosztów finansowania i poprawę płynności finansowej przedsiębiorstwa.

Podsumowanie

Kapitał obrotowy pomaga w zapewnieniu płynności finansowej i stabilności operacyjnej przedsiębiorstw. Przez dokładne określenie zapotrzebowania na kapitał obrotowy, efektywne wykorzystanie metod jego wyznaczania i optymalizację strategii finansowania, firmy mogą nie tylko utrzymać ciągłość swoich operacji, ale również maksymalizować swoją efektywność i konkurencyjność na rynku. Kluczowe znaczenie ma tu odpowiednie planowanie, analiza finansowa oraz zastosowanie nowoczesnych narzędzi i technik zarządzania. Efektywne zarządzanie kapitałem obrotowym pozwala na sprawniejsze reagowanie na zmiany rynkowe, lepsze wykorzystanie możliwości biznesowych oraz minimalizację ryzyka finansowego, co w konsekwencji skutkuje zwiększeniem wartości dla właścicieli i akcjonariuszy.

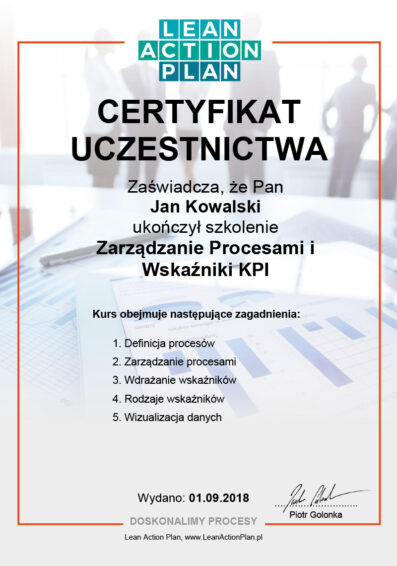

Szkolenie Online

Zarządzanie Procesami i Wskaźniki KPI

Jak zacząć wdrażanie zarządzania procesami w swojej organizacji?

Jak definiować procesy w poszczególnych obszarach firmy?

Jak uzupełnić diagram SIPOC?

Jakie wskaźniki dobrać do poszczególnych procesów?

KPI sprawia problemy? Sprawdź projekt wdrażania wskaźników KPI do firmy.